Scopri di più

Scopri di più Clicca qui

Clicca qui

"LA CASSETTA DEGLI ATTREZZI"

Scopri di più

Scopri di più

tua azienda

“Ogni impresa è possibile”.

Il nostro unico obiettivo è prenderci cura delle piccole imprese garantendone la solidità e la crescita.

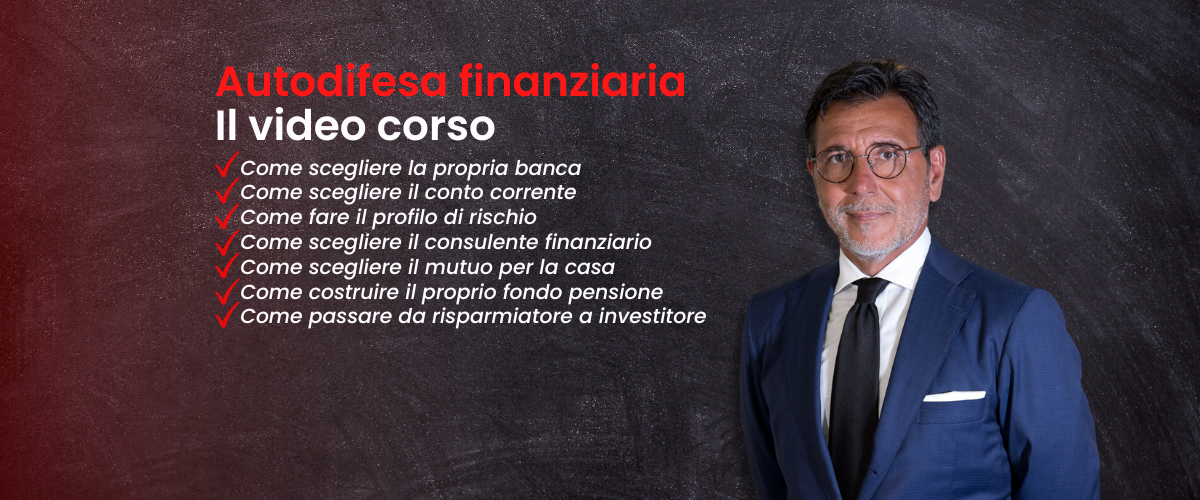

Specialista nei processi di avviamento e riorganizzazione delle piccole imprese a gestione familiare, Imperatore Consulting è una società di consulenza aziendale attiva in tutto il territorio Italiano. Il nostro team nasce dalla fusione sinergica delle competenze e del know-how del Dott. Vincenzo Imperatore, Ceo e fondatore, e di altri professionisti esperti in campo gestionale, legale e finanziario.

News

Ottima organizzazione e disponibilità nell’accogliere e soddisfare le richieste e le esigenze del cliente. Gentilezza e competenza sono i motti di questa azienda.

Vincenzo Imperatore si dedica in prima persona al tuo percorso di crescita incoraggiandoti al cambiamento. Ha rivoluzionato il senso di responsabilità del nostro team attuando procedure di controllo e creando un organigramma chiaro e funzionale. Consiglio un consulto con lui a chiunque voglia provare a fare l’imprenditore.

Assolutamente competenti e disponibili. Ti trasmettono con chiarezza la capacità di gestire il problema che gli hai sottoposto.

Vincenzo ed il suo team stanno davvero facendo un grande lavoro con noi. Non cercavamo un consulente che ci dicesse cosa fare, ma una guida che ci aiutasse a capire, a capirci, a leggere ed ascoltare il nostro mercato. E così è stato. Grande umanità, sensibilità, orientamento al risultato.

Per le nostre due aziende eravamo alla ricerca di una società di consulenza che sapesse guidarci in un progetto di crescita e di innovazione e di come muoverci al meglio nell’intricato mondo bancario. L’abbiamo trovata nella Imperatore Consulting. Mi sento di affermare senza possibilità di poter essere smentito che il Dottor Vincenzo Imperatore è una assoluta garanzia nel campo delle strategie aziendali e bancarie, capace di spiegare concetti complessi con un linguaggio semplice e comprensibile a chiunque. Lo seguivo da anni nelle sue innumerevoli apparizioni televisive….

Team di grandi professionisti. Ottima organizzazione ed eccellente rapporto con il cliente. Professionali, puntuali e volti ad ottenere risultati. Conosciamo la realtà da diversi anni e lo consigliamo senza alcuna remora.

Entrando nello studio del Dottor Imperatore si ha l’impressione di entrare in un luogo in cui si può ottenere una risposta per ogni domanda. Oltre ad essere un professionista competente è anche una persona molto affabile e disponibile, sempre pronto a chiarire ogni dubbio con la massima sincerità. Il suo team è competente e super gentile. Un’esperienza davvero positiva e consigliata.

Appena entri negli uffici della Imperatore Consulting, ti senti subito sicuro e al riparo da tutta la tua ignoranza in materia Finanziaria, i consulenti ti accolgono in un clima familiare e professionale, con un linguaggio semplice ed efficace ti mettono a conoscenza di tutto quello che ai più risulta materia “difficile”. Ho avuto subito la sensazione che aver scelto loro, ho scelto bene.

Il dottor Imperatore è persona preparata e disponibile. Lo consiglio sicuramente per chi ha contenziosi con Banche.

E’ stato un anno di forte crescita professionale per me e per tutta la squadra Biolab. Una crescita tangibile ad ogni livello. Il modo di fare formazione di Vincenzo Imperatore è estremamente coinvolgente e stimolante e il suo staff lavora in maniera professionale ed efficiente. Consiglio vivamente questa esperienza a tutte le aziende.